טעויות נפוצות בבקשת החזר מס וכיצד להימנע מהן

מערכת שורשכז אלול, תשפג13/09/2023המורכבות של בקשה להחזרי מס יכול להיות מאתגר, ולעתים קרובות מוביל לטעויות נפוצות שעלולות לעכב או להפחית את ההחזר שלך. מאמר זה נועד להדגיש טעויות אלו, בהתאם לחוקי המס במדינת ישראל, ולספק הנחיות לגבי השיטות הטובות ביותר להימנע מהן

תגיות:החזר מסמיסיםחשבונאות

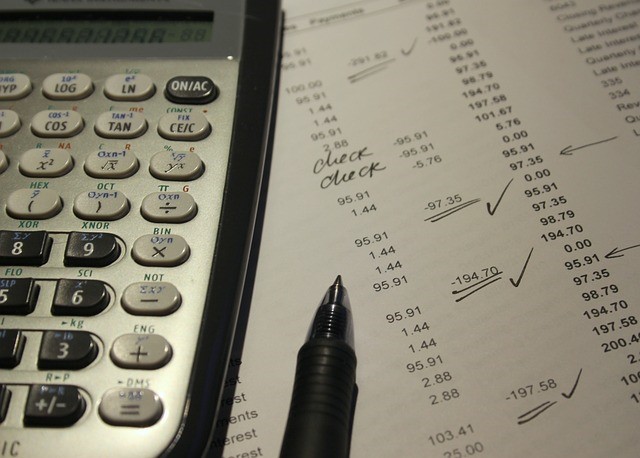

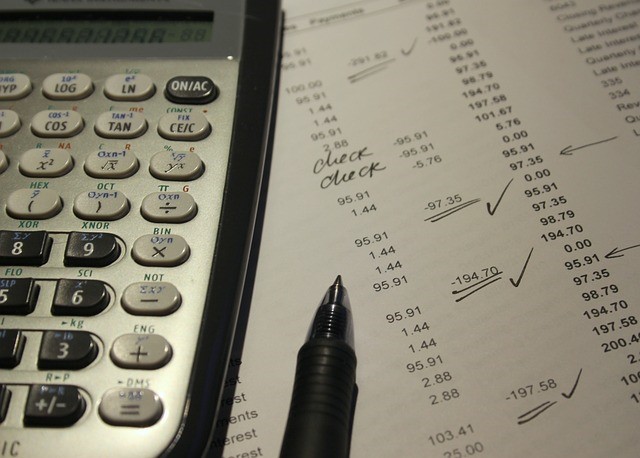

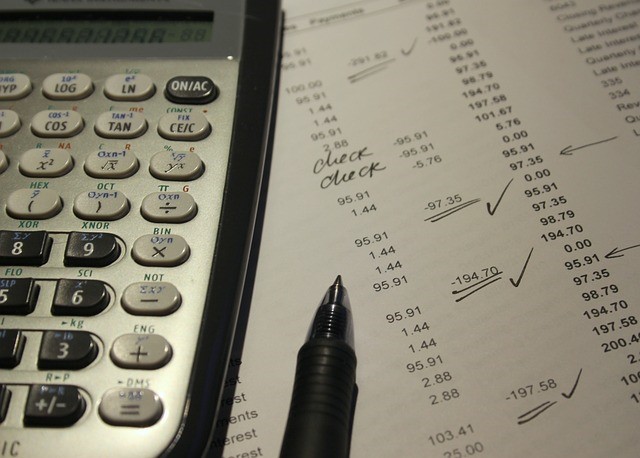

צילום: canva

האם אתה מתעלם מהוצאות הניתנות לניכוי?

רבים בישראל עושים את הטעות הנפוצה של התעלמות מהוצאות הניתנות בניכוי בעת הגשת בקשה להחזר מס. הוצאות הניתנות בניכוי הן הוצאות לגיטימיות שניתן להפחית מההכנסה החייבת שלך, ולהפחית את סכום המס שאתה חייב. עם זאת, אי זיהוי והכללת הוצאות אלו בהחזר המס שלך עלול לגרום להחמצת הזדמנויות לחיסכון במס.

שלך, ולהפחית את סכום המס שאתה חייב. עם זאת, אי זיהוי והכללת הוצאות אלו בהחזר המס שלך עלול לגרום להחמצת הזדמנויות לחיסכון במס.

הוצאות נפוצות שלעתים קרובות מתעלמים ממנה היא הוצאות רפואיות. בישראל ניתן לתבוע הוצאות רפואיות מסוימות, כגון שכר טרחת רופא, תרופות מרשם וחשבונות בתי חולים, בניכוי. חשוב לעקוב אחר כל ההוצאות הרפואיות שלך לאורך השנה ולכלול אותן בדוח המס שלך כדי למקסם את החזר המס שלך.

הוצאה נוספת של השתתפות עצמית שמתעלמת ממנה לעתים קרובות היא תרומות לצדקה. אם תרמת תרומות לעמותות רשומות או לעמותות בישראל, ייתכן שתהיה זכאי להנחה במס. הקפד לקבל תיעוד מתאים, כגון קבלות או אישורים, לתמיכה בתרומות שלך ולכלול אותן בדוח המס שלך.

בנוסף, ניתן לנכות גם הוצאות הקשורות לחינוך ופיתוח מקצועי. זה כולל שכר לימוד, ספרים ואספקה, כמו גם הוצאות שנגרמו עבור השתתפות בכנסים, סדנאות או סמינרים. אם יצאת להוצאות אלו במהלך שנת המס, הקפד לכלול אותן בדוח המס שלך כדי להפחית את ההכנסה החייבת שלך.

האם הדיווח שלך מדויק? ההשלכות של שגיאות

דיווח מדויק הוא מכריע בעת הגשת בקשה להחזר מס בישראל. אי דיווח מדויק על ההכנסות וההוצאות שלך עלול לגרום לתוצאות חמורות. לרשויות המס בישראל קיימות מערכות מתוחכמות לאיתור אי התאמות וטעויות בהחזרי מס, ואם ימצאו אי דיוקים, הדבר עלול להוביל לביקורות, קנסות ואף השלכות משפטיות.

אחת השגיאות הנפוצות שמשלמי המסים עושים היא דיווח נמוך על ההכנסה שלהם. בין אם זה מכוון או לא מכוון, אי דיווח על כל מקורות ההכנסה עלול לעורר ביקורת ולגרום לקנסות ועונשים. חשוב לעיין בכל דוחות ההכנסה שלך, כגון תלושי משכורת, רווחים עצמאיים והכנסות מהשקעות, כדי לוודא שאתה מדווח במדויק על כל ההכנסות שלך בדוח המס שלך.

טעות נפוצה נוספת היא סיווג שגוי של הוצאות. חשוב לסווג נכון את ההוצאות שלך ולוודא שהן זכאיות לניכויים. למשל, תביעת הוצאות אישיות כהוצאות עסקיות או ניפוח סכום ההוצאות עלולות להעלות דגלים אדומים מול רשויות המס. חיוני לשמור רישומים מדויקים ולתבוע רק הוצאות לגיטימיות הנתמכות בתיעוד מתאים.

גם לדיווח לא מדויק של ניכויים וזיכויים עלולות להיות השלכות. ניכויים וזיכויים הם כלים חשובים להפחתת ההכנסה החייבת שלך. עם זאת, אם אתה תובע ניכויים או זיכויים שאינך זכאי להם, זה עלול להוביל לקנסות וחיובי ריבית. חשוב להבין את דרישות הזכאות לכל ניכוי וזיכוי ולתבוע רק את אלו שאתה זכאי להם.

להגיש בעצמי או שכדאי לשכור איש מקצוע?

ההחלטה אם להגיש את החזר המס בעצמך או להזמין איש מקצוע יכולה להיות החלטה מאתגרת. אמנם הגשת הגשה בעצמך עשויה להיראות חסכונית, אך חשוב לקחת בחשבון את המורכבות של מצבך הפיננסי ואת הסיכונים הפוטנציאליים הכרוכים בכך וכמובן את רמת הידע.

ראשית, שכירת איש מקצוע יכולה לעזור להבטיח שתמקסם את ניכויי המס והזיכויים שלך. חוקי המס יכולים להיות מורכבים, ואנשי מקצוע בקיאים בזיהוי ניכויים זכאים וזיכויים שאתה עלול להתעלם מהם. הם יכולים לספק הדרכה חשובה כיצד לייעל את החזר המס שלך ועלול להפחית את חבות המס שלך.

שנית, אנשי מקצוע יכולים לעזור למזער את הסיכון לטעויות בדוח המס שלך. טעויות בדיווח על הכנסות, ניכויים או זיכויים עלולות לגרום לביקורות ולגרום לקנסות נוספים. למומחים בתחום המס יש את המומחיות להכין במדויק את ההחזר מס שלך, ולהפחית את הסבירות לטעויות שעלולות להוביל לתוצאות יקרות.

בנוסף, שכירת איש מקצוע יכולה לחסוך לך זמן ולהפיג מתחים. איסוף המסמכים הדרושים, הבנת חוקי המס המורכבים ומילוי הטפסים הנדרשים עלולים להיות גוזלים זמן וסוחפים. על ידי מיקור חוץ של משימה זו לאיש מקצוע, תוכל להתמקד בהיבטים חשובים אחרים בחייך תוך הקפדה על טיפול נכון ויעיל בהחזר המס שלך.

עם זאת, חשוב לקחת בחשבון את העלות של שכירת איש מקצוע. בעוד שהשירותים שלהם כרוכים בתשלום, היתרונות הפוטנציאליים של המומחיות שלהם ושל השקט הנפשי שהם מספקים יכולים לעלות על העלות.

הבנה והימנעות מהמלכודות הנפוצות בבקשות להחזר מס יכולה לחסוך לך זמן וכסף. על ידי הקפדה על דיווח מדויק, הגשה בזמן, רישום חכם וניצול עזרה מקצועית, תוכלו לנווט במערכת המס בישראל ביעילות.

מה הלו״ז בהגשת דו״ח מס?

הגשת דו"ח המס שלך בזמן היא בעלת חשיבות עליונה בישראל. דחיינות והגשת דו"ח המס שלך באיחור עשויות להיות השלכות שליליות שעלולות לעלות לך זמן וכסף כאחד. המועד האחרון להגשת דוחות מס לפרט בישראל הוא בדרך כלל ה-30 באפריל בכל שנה. אי עמידה במועד זה עלולה לגרור קנסות וחיובי ריבית.

אחת ההשלכות של הגשת איחור היא הטלת קנסות באיחור. רשויות המס בישראל מטילות קנס על כל חודש או חלק מהחודש שבו איחור בדוח המס שלך, עד 12 חודשים לכל היותר. קנסות אלו יכולים להצטבר במהירות, ולהגדיל משמעותית את הסכום שאתה חייב לרשויות המס.

בנוסף לקנסות, הגשה מאוחרת עלולה לגרום גם לחיובי ריבית על יתרת המס. רשויות המס בישראל גובות ריבית על מיסים שטרם שולמו בשיעור של 4% לשנה, בתוספת חודשית. המשמעות היא שככל שתעכב את הגשת החזר המס ותשלום המיסים שלך, כך תצבור ריבית רבה יותר, מה שיגדיל עוד יותר את הנטל הכלכלי שלך.

יתר על כן, הגשה מאוחרת יכולה גם לעכב את הטיפול בהחזר המס שלך. אם אתה זכאי להחזר מס, איחור בהגשת פירושו שתצטרך להמתין זמן רב יותר לקבלת ההחזר. זה יכול להיות מתסכל במיוחד אם אתה מסתמך על ההחזר כדי לכסות הוצאות או להחזיר חובות.

רבים בישראל עושים את הטעות הנפוצה של התעלמות מהוצאות הניתנות בניכוי בעת הגשת בקשה להחזר מס. הוצאות הניתנות בניכוי הן הוצאות לגיטימיות שניתן להפחית מההכנסה החייבת

צילום: canva

הוצאות נפוצות שלעתים קרובות מתעלמים ממנה היא הוצאות רפואיות. בישראל ניתן לתבוע הוצאות רפואיות מסוימות, כגון שכר טרחת רופא, תרופות מרשם וחשבונות בתי חולים, בניכוי. חשוב לעקוב אחר כל ההוצאות הרפואיות שלך לאורך השנה ולכלול אותן בדוח המס שלך כדי למקסם את החזר המס שלך.

הוצאה נוספת של השתתפות עצמית שמתעלמת ממנה לעתים קרובות היא תרומות לצדקה. אם תרמת תרומות לעמותות רשומות או לעמותות בישראל, ייתכן שתהיה זכאי להנחה במס. הקפד לקבל תיעוד מתאים, כגון קבלות או אישורים, לתמיכה בתרומות שלך ולכלול אותן בדוח המס שלך.

בנוסף, ניתן לנכות גם הוצאות הקשורות לחינוך ופיתוח מקצועי. זה כולל שכר לימוד, ספרים ואספקה, כמו גם הוצאות שנגרמו עבור השתתפות בכנסים, סדנאות או סמינרים. אם יצאת להוצאות אלו במהלך שנת המס, הקפד לכלול אותן בדוח המס שלך כדי להפחית את ההכנסה החייבת שלך.

האם הדיווח שלך מדויק? ההשלכות של שגיאות

דיווח מדויק הוא מכריע בעת הגשת בקשה להחזר מס בישראל. אי דיווח מדויק על ההכנסות וההוצאות שלך עלול לגרום לתוצאות חמורות. לרשויות המס בישראל קיימות מערכות מתוחכמות לאיתור אי התאמות וטעויות בהחזרי מס, ואם ימצאו אי דיוקים, הדבר עלול להוביל לביקורות, קנסות ואף השלכות משפטיות.

אחת השגיאות הנפוצות שמשלמי המסים עושים היא דיווח נמוך על ההכנסה שלהם. בין אם זה מכוון או לא מכוון, אי דיווח על כל מקורות ההכנסה עלול לעורר ביקורת ולגרום לקנסות ועונשים. חשוב לעיין בכל דוחות ההכנסה שלך, כגון תלושי משכורת, רווחים עצמאיים והכנסות מהשקעות, כדי לוודא שאתה מדווח במדויק על כל ההכנסות שלך בדוח המס שלך.

טעות נפוצה נוספת היא סיווג שגוי של הוצאות. חשוב לסווג נכון את ההוצאות שלך ולוודא שהן זכאיות לניכויים. למשל, תביעת הוצאות אישיות כהוצאות עסקיות או ניפוח סכום ההוצאות עלולות להעלות דגלים אדומים מול רשויות המס. חיוני לשמור רישומים מדויקים ולתבוע רק הוצאות לגיטימיות הנתמכות בתיעוד מתאים.

גם לדיווח לא מדויק של ניכויים וזיכויים עלולות להיות השלכות. ניכויים וזיכויים הם כלים חשובים להפחתת ההכנסה החייבת שלך. עם זאת, אם אתה תובע ניכויים או זיכויים שאינך זכאי להם, זה עלול להוביל לקנסות וחיובי ריבית. חשוב להבין את דרישות הזכאות לכל ניכוי וזיכוי ולתבוע רק את אלו שאתה זכאי להם.

להגיש בעצמי או שכדאי לשכור איש מקצוע?

ההחלטה אם להגיש את החזר המס בעצמך או להזמין איש מקצוע יכולה להיות החלטה מאתגרת. אמנם הגשת הגשה בעצמך עשויה להיראות חסכונית, אך חשוב לקחת בחשבון את המורכבות של מצבך הפיננסי ואת הסיכונים הפוטנציאליים הכרוכים בכך וכמובן את רמת הידע.

ראשית, שכירת איש מקצוע יכולה לעזור להבטיח שתמקסם את ניכויי המס והזיכויים שלך. חוקי המס יכולים להיות מורכבים, ואנשי מקצוע בקיאים בזיהוי ניכויים זכאים וזיכויים שאתה עלול להתעלם מהם. הם יכולים לספק הדרכה חשובה כיצד לייעל את החזר המס שלך ועלול להפחית את חבות המס שלך.

שנית, אנשי מקצוע יכולים לעזור למזער את הסיכון לטעויות בדוח המס שלך. טעויות בדיווח על הכנסות, ניכויים או זיכויים עלולות לגרום לביקורות ולגרום לקנסות נוספים. למומחים בתחום המס יש את המומחיות להכין במדויק את ההחזר מס שלך, ולהפחית את הסבירות לטעויות שעלולות להוביל לתוצאות יקרות.

בנוסף, שכירת איש מקצוע יכולה לחסוך לך זמן ולהפיג מתחים. איסוף המסמכים הדרושים, הבנת חוקי המס המורכבים ומילוי הטפסים הנדרשים עלולים להיות גוזלים זמן וסוחפים. על ידי מיקור חוץ של משימה זו לאיש מקצוע, תוכל להתמקד בהיבטים חשובים אחרים בחייך תוך הקפדה על טיפול נכון ויעיל בהחזר המס שלך.

עם זאת, חשוב לקחת בחשבון את העלות של שכירת איש מקצוע. בעוד שהשירותים שלהם כרוכים בתשלום, היתרונות הפוטנציאליים של המומחיות שלהם ושל השקט הנפשי שהם מספקים יכולים לעלות על העלות.

הבנה והימנעות מהמלכודות הנפוצות בבקשות להחזר מס יכולה לחסוך לך זמן וכסף. על ידי הקפדה על דיווח מדויק, הגשה בזמן, רישום חכם וניצול עזרה מקצועית, תוכלו לנווט במערכת המס בישראל ביעילות.

מה הלו״ז בהגשת דו״ח מס?

הגשת דו"ח המס שלך בזמן היא בעלת חשיבות עליונה בישראל. דחיינות והגשת דו"ח המס שלך באיחור עשויות להיות השלכות שליליות שעלולות לעלות לך זמן וכסף כאחד. המועד האחרון להגשת דוחות מס לפרט בישראל הוא בדרך כלל ה-30 באפריל בכל שנה. אי עמידה במועד זה עלולה לגרור קנסות וחיובי ריבית.

אחת ההשלכות של הגשת איחור היא הטלת קנסות באיחור. רשויות המס בישראל מטילות קנס על כל חודש או חלק מהחודש שבו איחור בדוח המס שלך, עד 12 חודשים לכל היותר. קנסות אלו יכולים להצטבר במהירות, ולהגדיל משמעותית את הסכום שאתה חייב לרשויות המס.

בנוסף לקנסות, הגשה מאוחרת עלולה לגרום גם לחיובי ריבית על יתרת המס. רשויות המס בישראל גובות ריבית על מיסים שטרם שולמו בשיעור של 4% לשנה, בתוספת חודשית. המשמעות היא שככל שתעכב את הגשת החזר המס ותשלום המיסים שלך, כך תצבור ריבית רבה יותר, מה שיגדיל עוד יותר את הנטל הכלכלי שלך.

יתר על כן, הגשה מאוחרת יכולה גם לעכב את הטיפול בהחזר המס שלך. אם אתה זכאי להחזר מס, איחור בהגשת פירושו שתצטרך להמתין זמן רב יותר לקבלת ההחזר. זה יכול להיות מתסכל במיוחד אם אתה מסתמך על ההחזר כדי לכסות הוצאות או להחזיר חובות.

הוסף תגובה

עוד ממערכת שורש

עוד בנושא כלכלה וכספים

.jpg)